企业只要是一般纳税人,并且企业出口的产品是属于国家退税项目,产品在出口后,就可向国税局申请退税,享受出口退税政策。凡是一般贸易出口的,都要做退税和免税。样品出口除外。所有的出口货物必须在当年把所有的增值税发票开完,否则不退返征。

出口退税一般分为两种:

①生产型企业退税,即出口产品的生产企业用进项原料或半成品,加工制成产品出口后,退还其已纳的进项原材料的增值税;

②贸易型企业退税,即贸易型企业在商品报关出口后,退还其国内购买商品已纳的商品增值税。

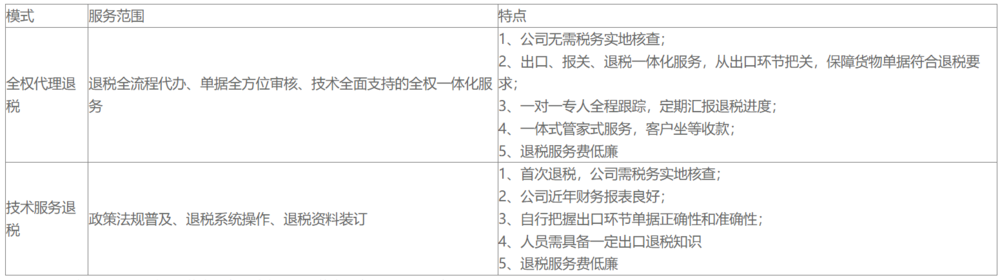

两种退税模式:

注:出口退税额=(增值税发票金额)/(1+增值税率)*出口退税率。

出口退税需满足的 4 个条件:

-

必须是增值税、消费税征收范围内的货物

-

必须是报关离境出口的货物

-

必须是在财务上作出口销售处理的货物

-

必须是已收外汇并经核销的货物

国家规定外贸企业出口的货物必须要同时具备以上 4 个条件。生产企业申请办理出口货物退税时必须增加一个条件,即申请退税的货物必须是生产企业的自产货物或视同自产货物才能办理退税。

出口关税退税所需材料:

报关单:

报关单是货物进口或出口时进出口企业向海关办理申报手续,以便海关凭此查验和验放而填具的单据。

-

出口销售发票:

-

这是出口企业根据与出口购货方签订的销售合同填开的单证,是外商购货的主要凭证,也是出口企业财会部门凭此记帐做出口产品销售收入的依据。

-

进货发票:

-

提供进货发票主要是为了确定出口产品的供货单位、产品名称、计量单位、数量,是否是生产企业的销售价格,以便划分和计算确定其进货费用等。

-

结汇水单或收汇通知书:

-

属于生产企业直接出口或委托出口自制产品,凡以到岸价 CIF 结算的,还应附送出口货物运单和出口保险单。

-

有进料加工复出口产品业务的企业,还应向税务机关报送进口料、件的合同编号、日期、进口料件名称、数量、复出口产品名称,进料成本金额和实纳各种税金额等。

-

产品征税证明。

-

出口收汇已核销证明。

-

与出口退税有关的其他材料。

企业在取得有关部门批准其经营出口产品业务的文件和工商行政管理部门核发的工商登记证明后,应于 30 日内办理出口企业退税登记。

企业领到出口企业退税登记表后,即按登记表及有关要求填写,加盖企业公章和有关人员印章后,连同出口产品经营权批准文件、工商登记证明等证明资料一起报送税务机关,税务机关经审核无误后,即受理登记。

税务机关接到企业的正式申请,经审核无误并按规定的程序批准后,核发给企业出口退税登记。

当企业经营状况发生变化或某些退税政策发生变动时,应根据实际需要变更或注销退税登记。

出口企业在办理出口退税时要特别注意申报程序,注意时间观念,以免造成损失。出口企业在办理出口退税时,应注意四个时限规定:

-

“30 天”。外贸企业购进出口货物后,应及时向供货企业索取增值税专用发票或普通发票,属于防伪税税控增值税发票,必须在开票之日起 30 天内办理认证手续。

-

“90 天”。外贸企业必须在货物报关出口之日起 90 天内办理出口退税申报手续,生产企业必须在货物报关出口之日起三个月后免抵退税申报期内办理免抵税申报手续。

-

“180 天”。出口企业必须在货物报关出口之日起 180 天内,向所在地主管退税部门提供出口收汇核销单(远期收汇除外)。

-

“3 个月”。出口企业出口货物纸质退税凭证丢失或内容填写有误,按有关规定可以补办或更改的,出口企业可在申报期限内向退税部门提出延期办理出口货物退(免)税申报的申请,经批准后,可延期 3 个月申报。

出口退税在线指导:24小时热线:010-64052288 /18310562336(同v))

服务特点:

1,退税文件齐全的情况下,我公司司基本上可在1个月内完成退税。

2,我们会在单据准备、报关、内贸合同签订等环节把握退税要点,免除客户后顾之忧。

3,我们会随时更新业务政策变化并作出相应的调整。